自今年疫情冲击以来,身处市场的投资者应该都对抱团深有体会,近期市场表现分化明显,抱团现象严重,跌多涨少是常态,而上涨的公司中,又以机构票、创蓝筹等占据主要地位。这种情况早已有之,年后疫情冲击下,资金自发追逐医药、消费领域龙头股,用业绩确定性来抵御市场的内外部冲击。如何来应对当下抱团市场?九方金融研究所通过历史复盘来帮助投资者寻找其中的规律。

|

一、历史上六轮“抱团”回顾 |

回顾A股历史,截止今日一共出现过六次“抱团”历程,期间或有交错:

1)2004年12月,周期抱团,配置比例最高达61.3%。2002年至2004年全球迎来商品大牛市,海外美联储放水、中国高速城镇化、地产周期启动,推动商品价格屡创新高,PPI从2002年1月-4.2%提升至2004年10月8.4%,期间铜价格增长100%,能源价格增长141%,铁矿价格增长29%。

2)2004年12月至2009年6月,金融地产抱团,时长4.5年,配置比例从10.6%提升至63.9%。2005年起,中工建交国有大行相继上市,券商行业进行市场化重组,“地产—货币”周期形成,2005-2009年社融增速分别为4.8%、42.3%、39.7%、17.0%、99.3%,金融地产龙头企业进入快速成长期。

3)2009年6月至2014年3月,消费抱团,时长4.7年,配置比例从14.7%提升至40.5%。2008年,政府大力刺激汽车消费,开展家电下乡,同时活跃的基建促成白酒景气周期。类滞胀环境下,消费核心资产业绩又稳又好,格力净利润从09年29亿元增至14年142亿元,茅台则从43亿元增至154亿元。

4)2012年12月至2015年12月,科技抱团,时长3年,配置比例从6.2%提升至28.6%。此轮科技板块的抱团与行情,源于新一轮科技产业周期和资本市场政策放松,彼时诞生了一批移动互联网、消费电子领域的核心资产,例如苹果产业链指数上涨近400%。

5)2014年12月至今,消费抱团,时长5.5年,配置比例从20.7%提升至40.3%。消费中的食品饮料、家用电器、医药生物等细分行业,行业格局愈发清晰,核心资产投资价值进一步凸显,在外资大举流入的背景下,成为内外资机构争相配置的对象。

6)2019年6月至今,科技抱团,时长1年,配置比例从13.4%提升至23.7%,2019年下半年以来,科技制造行业迎来5G、新能源等新产业周期,国家对于创新支持亦达到前所未有的力度,科创板开板、创业板实施注册制、新三板精选层改革、再融资、重组等政策放开,形成风险偏好与基本面的双击。

|

二、“抱团”解散的动因 |

抱团是不是会一直持续下去?历史六次“抱团”出现过4次真正意义的瓦解,风格切换的根本原因,中长期基本面趋势决定机构配置方向。

从定义来看,风格切换是指重仓板块下跌、低配板块抗跌或上涨,投资者卖出重仓板块、买入低配板块。风格扩散是指低配板块补涨,投资者仍维持当前重仓板块不变。

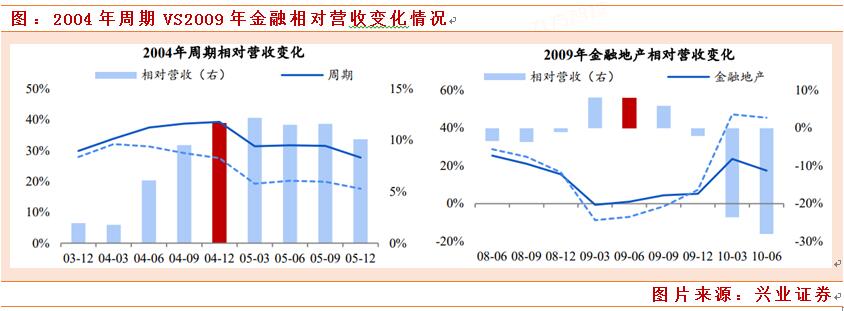

1、第1次抱团解散:2004年四季度,周期抱团解散,源于商品牛市终结。

2004年四季度,周期股配置比重达到峰值61.3%,此后持续下降,2006年三季度降到低点24.8%。周期抱团解散源于商品牛市结束。

2004年通胀高企,宏观政策收紧,PPI同比增速从2004年10月的10.9%,持续回落至2006年4月的2.6%,商品牛市终结。

从板块盈利来看,2004年四季度至2005年四季度,周期板块营收增速从39.3%降27.8%,全A非金融石油从27.6%降至17.7%,周期板块相对全A非金融石油的营收继2005年一季度之后,逐步收窄。

2、第2次抱团解散:2009年二季度,金融地产抱团解散,源于宏观下行。

2009年二季度,金融地产抱团解散。2009年二季度,金融地产配置比重达到峰值63.9%,下一季度降至52.4%,至2010年四季度降到低点24.3%。

金融地产抱团解散源于宏观下行、银行坏账。2009年,四万亿刺激政策后,经济逐步滞胀、银行坏账等问题出现,经济金融政策收紧,金融地产弹性偏弱。

从板块盈利来看,2010年二季度,金融地产营收增速升至17.5%,全A非金融石油增至45.5%,金融地产相对营收落后。

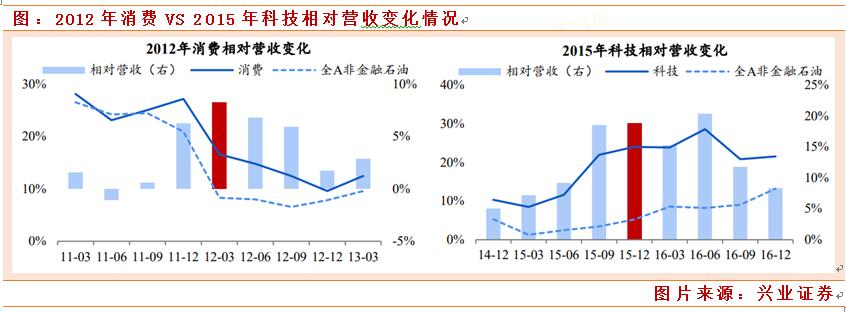

3、第3次抱团解散:2014年一季度,消费抱团解散,源于消费下行和金融异动。

2014年一季度,消费抱团解散。2012年三季度,基金的消费板块配置比重达到峰值42.1%,下一季度降至34.4%,2014年四季度达到低点0.7%。

消费抱团解散来源于2012年消费下行和2014年金融异动带动减仓。反三公消费带动白酒景气下行,2012年抱团松动;2014年金融板块异动,消费抱团解散。

从板块盈利来看,2012年一季度至2012年四季度,消费板块营收增速从16.6%降至9.6%,全A非金融石油营收增速从8.3%降至7.8%,消费板块相对全A非金融石油营收从8.3%收窄至1.7%。

4、第4次抱团解散:2015年四季度,科技抱团解散,源于IPO、再融资、重组、减持全面收紧。

2016年,科技抱团解散。2015年四季度,科技板块配置比重达到峰值28.6%,下一季度降至24.5%,此后持续下降,于2017年一季度到达低点17.7%。

科技解散,源自IPO、再融资、重组、减持的全面收紧。中小创企业经历并购行情后,面临大幅商誉减值、内生增长乏力等后遗症,行业增速放缓,景气下行。

从板块盈利来看,2015年四季度至2016年四季度,科技板块营收增速震荡下滑,从24.1%降至21.6%,全A非金融石油从5.2%升至13.2%,科技板块相对全A非金融石油营收也从18.8%收窄至8.4%。

|

三、当前市场应对策略 |

站在当下市场,随着机构配置比率接近历史峰值,外部环境方面,海外疫情反复,中美贸易关系仍有不确定性,市场担心外部冲击之下,比较关注金融地产周期等低估值板块,如果外部压力加大、出现震荡回调,出于低估值保护,金融地产周期等板块可能相对防御;如果市场震荡向上,金融地产周期的核心资产也有可能出现“扩散”,但并非“切换”,不会出现“卖茅台、宁德时代,买金融地产周期”的现象。

回顾2010年至今,消费科技核心资产主要4次来到估值高位,后续消费科技核心资产组合3次回调,最近1次震荡。

综上所述,九方金融研究所认为,虽然经济回暖的预期在加强,但是还不足以改变当前抱团瓦解的逻辑被证真,市场整体不会出现风格切换。放眼三季度,即使出现了打破当前平衡的扰动因素,我们认为也只会造成短暂冲击,三季度任何的调整和结构松动,都是新的入场时机,也是下半年最佳的配置时机。展望后市,我们延续前期的主线配置,长期趋势上,科技成长进入向上通道的长周期,“大创新”板块是趋势性投资机会。

参考资料:

2020062-兴业证券-外部冲击下的机构“抱团”复盘、演绎和对策

|

免责声明 本报告仅提供给九方金融研究所的特定客户及其他专业人士,用于市场研究、讨论和交流之目的。 未经九方金融研究所事先书面同意,不得更改或以任何方式传送、复印或派发本报告的材料、内容及其复印本予以任何第三方。如需引用、或经同意刊发,需注明出处为九方金融研究所,且不得对本报告进行有悖于原意的引用、删节和修改。 本报告由九方智投投资顾问董冠辉(执业编号:A0740619120001)撰写,报告的信息均来源于市场公开消息和数据整理,本公司对报告内容(含公开信息)的准确性、完整性、及时性、有效性和适用性等不做任何陈述和保证。本公司已力求报告内容客观、公正,但报告中的观点、结论和建议仅反映撰写者在报告发出当日的设想、见解和分析方法应仅供参考。同时,本公司可发布其他与本报告所载资料不一致及结论有所不同的报告。本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。 |